元旦起新个人所得税法将正式实施。为确保新旧税制平稳过渡,国家税务总局20日发布《关于全面实施新个人所得税法若干征管衔接问题的公告》(2018年第56号),分别规定了居民个人的所得税预扣预缴办法和非居民个人的扣缴办法。因为非居民不适用综合所得按年计税,因此居民的叫预扣预缴、非居民的称扣缴。

居民劳务报酬、稿酬、特许权使用费的个税预扣预缴基本平移现行方法

《公告》明确,居民个人的工资、薪金所得个人所得税,日常采取累计预扣法进行预扣预缴;劳务报酬所得、稿酬所得、特许权使用费所得个人所得税,基本平移现行做法预扣预缴。

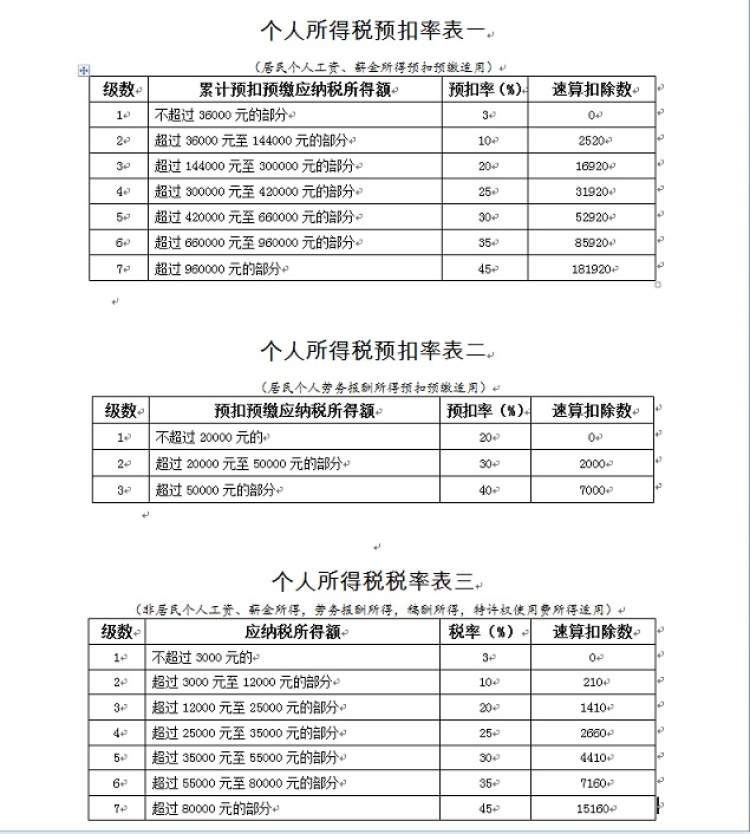

1、工资薪金所得的预扣预缴采用累计预扣法,扣缴义务人按月全员全额预缴申报。对于累计预扣法,需要减掉累计减除费用,累计减除费用按照每月5000元乘以纳税人当年截止到本月在本单位的任职受雇月份数计算。

2、劳务报酬、稿酬、特许权使用费所得,按次或者按月预扣预缴个人所得税。公告专门给出了劳务报酬所得预扣率表,涉及三档预扣率20%、30%、40%,以及三档速算扣除数0、2000、7000元。

具体计算方法为:

劳务报酬所得、稿酬所得、特许权使用费所得以每次收入减除费用后的余额为收入额,稿酬所得的收入额减按百分之七十计算。

减除费用:劳务报酬所得、稿酬所得、特许权使用费所得每次收入不超过四千元的,减除费用按八百元计算;每次收入四千元以上的,减除费用按百分之二十计算。

应纳税所得额:劳务报酬所得、稿酬所得、特许权使用费所得,以每次收入额为预扣预缴应纳税所得额。劳务报酬所得适用百分之二十至百分之四十的超额累进预扣率,稿酬所得、特许权使用费所得适用百分之二十的比例预扣率。

劳务报酬所得应预扣预缴税额=预扣预缴应纳税所得额×预扣率-速算扣除数

稿酬所得、特许权使用费所得应预扣预缴税额=预扣预缴应纳税所得额×20%

“居民个人劳务报酬所得、稿酬所得、特许权使用费所得个人所得税的预扣预缴方法,基本平移了现行税法的扣缴方法,特别是平移了对每次收入不超过四千元、费用按八百元计算的规定。这对扣缴义务人和纳税人来讲既容易理解,也简便易行,方便扣缴义务人和纳税人操作。”税务总局表示。

同时,因综合所得预扣预缴个人所得税额与居民个人年度综合所得应纳税额的计算方法存在一定差异,《公告》明确,居民个人预缴税额与年度应纳税额之间的差额,年度终了后可通过综合所得汇算清缴申报,税款多退少补。

非居民还是分项按月或按次扣缴

非居民个人的工资薪金所得、劳务报酬所得、稿酬所得、特许权所得四项所得不实行综合所得税制,也不按年计算,还是分项按月或者按次计算。

56号公告要求,将个税法律中规定的年度综合所得税率表换算为月表,和年表一样分为七级,适用3%至45%的七级超额累进税率,并给出了每一级的速算扣除数(其实是年表速算扣除数除以12)。非居民每月的工资薪金所得、每次的劳务稿酬特许权使用费所得直接套用月表找到对应的级次税率和速算扣除数进行计算。

根据规定,在中国境内有住所,或者无住所而一个纳税年度内在中国境内居住满一百八十三天的个人,为居民个人,其从中国境内和境外取得的所得,依法缴纳个人所得税。

在中国境内无住所又不居住,或者无住所而一个纳税年度内在中国境内居住不满一百八十三天的个人,为非居民个人,其从中国境内取得的所得,依法缴纳个人所得税。

来源:周到上海 作者:曹西京